La Ventaja Estadística: Mejora tus Métricas con el Método de Valoración Actuarial

Tradicionalmente confinados a los ámbitos de los seguros y las pensiones, los actuarios ahora se están ramificando en el mundo de los negocios en general. El enfoque estadístico a largo plazo de la ciencia actuarial lo convierte en una herramienta invaluable para las empresas de ingresos recurrentes. Este artículo muestra ejemplos de uso dentro del valor de la vida del cliente y los recursos humanos.

Tradicionalmente confinados a los ámbitos de los seguros y las pensiones, los actuarios ahora se están ramificando en el mundo de los negocios en general. El enfoque estadístico a largo plazo de la ciencia actuarial lo convierte en una herramienta invaluable para las empresas de ingresos recurrentes. Este artículo muestra ejemplos de uso dentro del valor de la vida del cliente y los recursos humanos.

Dani is an actuary that has worked with a range of busineses to both optimize their pension and investment portfolios.

Expertise

PREVIOUSLY AT

Resumen Ejecutivo

¿Qué es un actuario?

- Al acercar los enfoques estadísticos a la evaluación de las probabilidades y los resultados a largo plazo, los actuarios se han centrado tradicionalmente en los ámbitos de las pensiones y los seguros.

- Debido a la mayor necesidad de tomar decisiones estadísticas en otras formas de negocios, los actuarios ahora se han diversificado hasta el punto en que ahora solo el 30% de los miembros del Instituto Actuarios trabajan en los campos tradicionales de pensiones/seguros.

- El enfoque a largo plazo y cuantitativo de la ciencia actuarial lo convierte en una excelente herramienta para maximizar el valor para los accionistas a largo plazo.

El poder del Método de Valoración Actuarial

- El método de valoración actuarial sigue un proceso de valoración similar a las técnicas tradicionales de descuento de flujos de efectivo.

- Sin embargo, aplica dos diferenciadores clave: 1) Funciona incluso a un largo plazo de hasta 80 años, y 2) aplica probabilidades estadísticas paracada flujo de efectivopara evaluar su oportunidad de ocurrir de manera individual.

- Las estadísticas para calcular cada flujo de caja se pueden determinar a partir del análisis de los datos proporcionados por las operaciones comerciales en curso. Una herramienta de análisis de cohortes en métodos ScuS (Software como Servicio), por ejemplo, es una excelente fuente de intención y finalidad del cliente.

¿Cómo Puede un Actuario Ayudar a Mejorar las Métricas Comerciales?

- Las métricas de valor de vida útil del cliente (CLV) se pueden ampliar con el uso de métodos de valoración actuarial. Tomar una visión a más largo plazo sobre la demografía de los clientes y el potencial de ingresos puede permitirle a una empresa planificar una comercialización segmentada de forma más sostenible.

- Una valoración actuarial de CLV puede proporcionar más información sobre las tasas de retención, el costo de oportunidad entre canales y el valor agregado holístico de unidades comerciales enteras, no solo divisiones.

- La aplicación de la ciencia actuarial a las métricas de recursos humanos mejora la inteligencia empresarial sobre el rendimiento del personal y permite que los incentivos se alineen de forma más correcta.

¿Cómo Puedes Comenzar a Implementar Esto Ahora?

- La creación de una herramienta robusta de análisis de cohortes es el primer paso que un actuario puede tomar para llevar más decisiones basadas en datos a sus métricas.

- Con esto en mente, las probabilidades se pueden vincular a los flujos de efectivo futuros, lo que permite una mayor claridad en el presupuesto del negocio y las expectativas de liquidez.

- Con las probabilidades y los comportamientos de diferentes cohortes analizados, un actuario puede comenzar a trabajar con el equipo de ventas para ajustar los esfuerzos de lanzamiento y aumentar los ingresos y la retención.

- Si estás buscando adquirir otro negocio u obtener más información sobre su propia valoración, un analista puede crear un *DCF* de valoración actuarial para ayudarlo a comprender más claramente los riesgos futuros en el juego.

Más Allá del Seguro: El Papel Cambiante y la Percepción de los Actuarios

A menudo escucho la pregunta “¿Qué es un actuario?” Bueno, los actuarios son únicos en el sentido de que tienen un profundo conocimiento de los negocios y las estadísticas. Tradicionalmente, el diferenciador de un actuario era su capacidad de dar sentido financiero a horizontes a muy largo plazo, generalmente los asociados con la vida de los seres humanos. Esto naturalmente se prestó a los actuarios que trabajan en los antiguos campos del seguro de vida y las pensiones.

Sin embargo, no es solo la comprensión de un actuario a largo plazo lo que es único sino también su capacidad para aprovechar una amplia gama de campos académicos y aplicarlos en un contexto comercial. Para este fin, el Instituto de Actuarios define a los actuarios como profesionales que:

Evaluan el riesgo y la oportunidad–aplicando análisis matemáticos, estadísticos, económicos y financieros a una amplia gama de problemas de negocios.

Debido a este amplio conjunto de habilidades, recientemente escuché que sólo el 30% de los miembros del Instituto de Actuarios trabajan en seguros de vida o pensiones—el tradicional “corazón” de la industria.

Junto con su enfoque en los horizontes de tiempo a largo plazo y el “riesgo y oportunidad”, la experiencia de un actuario puede ayudar enormemente a las pequeñas y medianas empresas a obtener conocimientos significativos sobre el desempeño operacional y financiero. De mayor importancia potencial, mediante la aplicación de técnicas actuariales, la gestión de una empresa puede ser impulsada a tomar decisiones que tienen la maximización del valor para el accionista como un principio rector constante.

Personalmente puedo dar fe de este fenómeno. Como un actuario, he trabajado con clientes tan diversos como:

- Microprestamistas: para desarrollar un modelo de pérdida de crédito esperado

- Fabricantes de teléfonos móviles: para determinar el costo de las garantías ofrecidas en sus teléfonos

- Fondos de jubilación: para ofrecer a sus miembros una cuenta de ahorros de emergencia

- Demandantes: para calcular la pérdida que surge como resultado de accidentes automovilísticos.

Esta publicación de blog explorará algunas de las formas en que la aplicación de una metodología de valoración actuarial a cualquier producto, servicio o negocio, en particular aquellos con flujos de efectivo de anualidad, puede ser de gran ayuda en la toma de decisiones estratégicas. Esto es particularmente pertinente en estos días de ScuS (Software como Servicio) y modelos comerciales basados en suscripción.

Si la Búsqueda del Valor para los Accionistas es a Largo Plazo, Entonces Aplica los Métodos Actuariales

La búsqueda del valor debe impregnar el proceso de toma de decisiones de una empresa. La administración de una compañía debe tomar decisiones estratégicas en función de si aumentarán el valor a largo plazo de la compañía para los accionistas, en lugar de cualquier otra medida financiera.

No creo que ningún equipo de gestión de una pequeña o mediana empresa afirme que no pretenda que la empresa sea lo más valiosa posible para sus propietarios. Es más bien una cuestión de practicidad que este objetivo a menudo no esté en la vanguardia de su proceso de toma de decisiones ya que ¿cómo se miden las implicaciones para el valor de una decisión de una empresa?

Es mi opinión que el uso de un método de valoración actuarial, o uno que se aproxime, es la forma más adecuada de medir el valor agregado de una decisión estratégica. Al cuantificar el efecto en el valor de cada opción considerada por la empresa, la administración tendrá una herramienta increíblemente poderosa que le permitirá tomar decisiones correctas basadas en la información disponible.

El Método de Valoración Actuarial es una Actualización en Herramientas DCF

El valor de cualquier activo (o pasivo, ya sea caso), ya sea tangible o intangible, es igual al valor presente esperado de los flujos de efectivo futuros, que se realizará a partir de ese activo. Esto es en esencia el método de valoración del flujo de efectivo descontado, que es ampliamente utilizado en finanzas de inversión y gestión financiera corporativa.

La técnica de valoración actuarial se basa en este método pero tiene dos características adicionales significativas:

- Aplicación de un método actuarial de análisis durante períodos de tiempo muy largos (a menudo se extiende por períodos superiores a 80 años)

- El uso de probabilidades para determinar el valor estadístico esperado de cada flujo de efectivo futuro. Este es el diferenciador clave.

En pocas palabras, el actuario proyectará todos y cada uno de los flujos de efectivo futuros, determinará la probabilidad con la que se producirá el flujo de efectivo y luego descontará estos flujos de efectivo probabilidad ponderados al momento presente. Al desarrollar esta técnica de valoración, los actuarios diseñaron un método que explícitamente permite todas las contingencias relevantes que resultan de la incertidumbre en los flujos de efectivo.

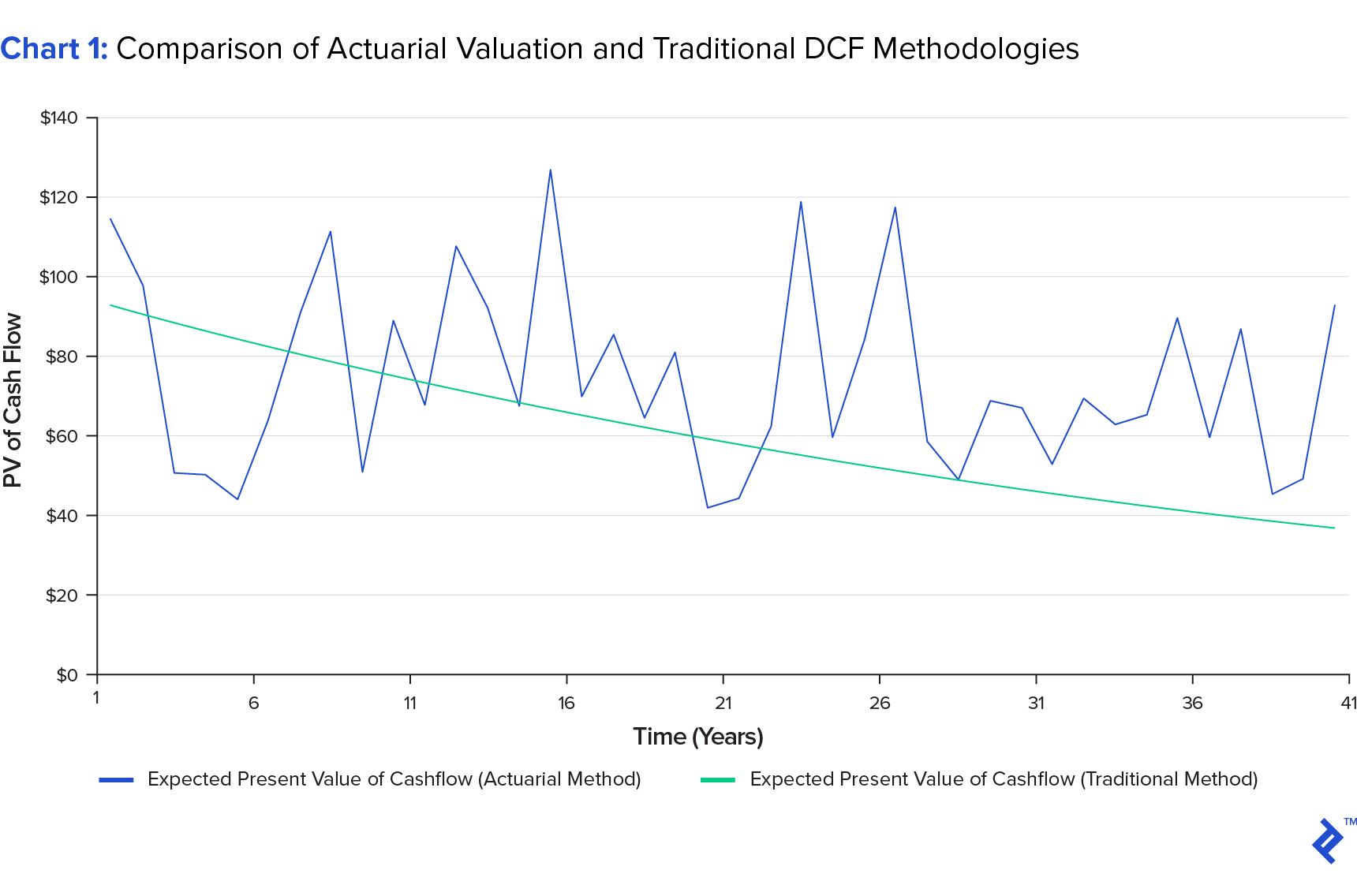

El cuadro 1 a continuación muestra un ejemplo de esto, donde la adición de flujos de efectivo a más largo plazo con probabilidades individuales asociadas crea una curva de flujo de efectivo, descontado mucho más de manera irregular que la observada en las medidas tradicionales de FED.

Determinar el Valor de las Nuevas Oportunidades de Negocio y sus Compensaciones

La metodología de valoración actuarial se puede aplicar a todos y cada uno de los productos/servicios que ofrece una empresa. Esto puede ayudar a la gerencia a comparar el valor agregado (o no agregado) por sus diferentes líneas de productos. A su vez, esto debería dirigir las decisiones sobre la viabilidad de los productos actuales y futuros. El método actuarial también puede resaltar los factores impulsores del éxito relativo de los productos que podrían informar las acciones que se tomarán para rectificar las líneas de bajo rendimiento.

Al considerar la adopción anterior de nuevos productos, en particular la adopción de nuevos productos por parte de los clientes existentes, el valor de un nuevo producto puede determinarse con una buena cantidad de precisión, siempre que haya disponibles suficientes datos pasados. De nuevo, si bien la técnica es bastante similar a la metodología del Valor Presente Neto, la capacidad de incorporar probabilidades y contingencias en los flujos de efectivo otorga a la técnica actuarial una ventaja importante.

De manera similar, se puede valorar todo un negocio. Se pueden considerar los negocios vigentes y futuros negocios potenciales derivados de la plusvalía. Suponiendo que se usan suposiciones precisas, esta podría ser la forma más adecuada de valorar un negocio de anualidades con suficiente información.

Además de las ventajas que ya se han mencionado, se pueden identificar algunas ventajas significativas de los valores derivados actuarialmente en comparación con los números contables:

- Los valores actuariales tienen en cuenta el beneficio futuro de las empresas en vigor, por lo que la evaluación del rendimiento del negocio no se vería distorsionada por las nuevas tensiones comerciales.

- Teniendo en cuenta las ganancias futuras de las empresas en vigor, los valores actuariales también reflejan mejor el valor de este negocio que los números contables, que sólo reflejan las ganancias actuales.

- Los valores actuariales permiten el riesgo y el valor temporal del dinero. (Huang, 2006)

Platinum Life, una aseguradora de vida sudafricana de nicho se ha asociado con varias empresas que utilizan estos principios de valoración actuarial. Al convertir negocios minoristas o de servicios tradicionales en modelos comerciales basados en la membresía, han creado compañías respaldadas por ingresos anuales. Han replicado este enfoque en industrias tan diversas como los cosméticos y el software, la moda, la educación y la nutrición. Sus actuarios analizan cada nuevo producto previsto por su valor agregado que se espera para el negocio.

¿Cómo Obtengo las Estadísticas de Probabilidad Esperada?

Las numerosas contingencias que afectan a cada flujo de efectivo se calculan utilizando tablas estadísticas. Estas tablas suelen ser el resultado de estudios que evalúan la experiencia pasada y la estimación del actuario de cómo cambiará esta experiencia en el futuro. Para las políticas de vida, las tablas relevantes serían aquellas usadas para determinar la probabilidad de la supervivencia de una persona, de que se conviertan en discapacitadas o de que suspendan su política. Las tablas utilizadas en otras empresas serían aquellas relevantes para el negocio, producto o proyecto específico que se valora.

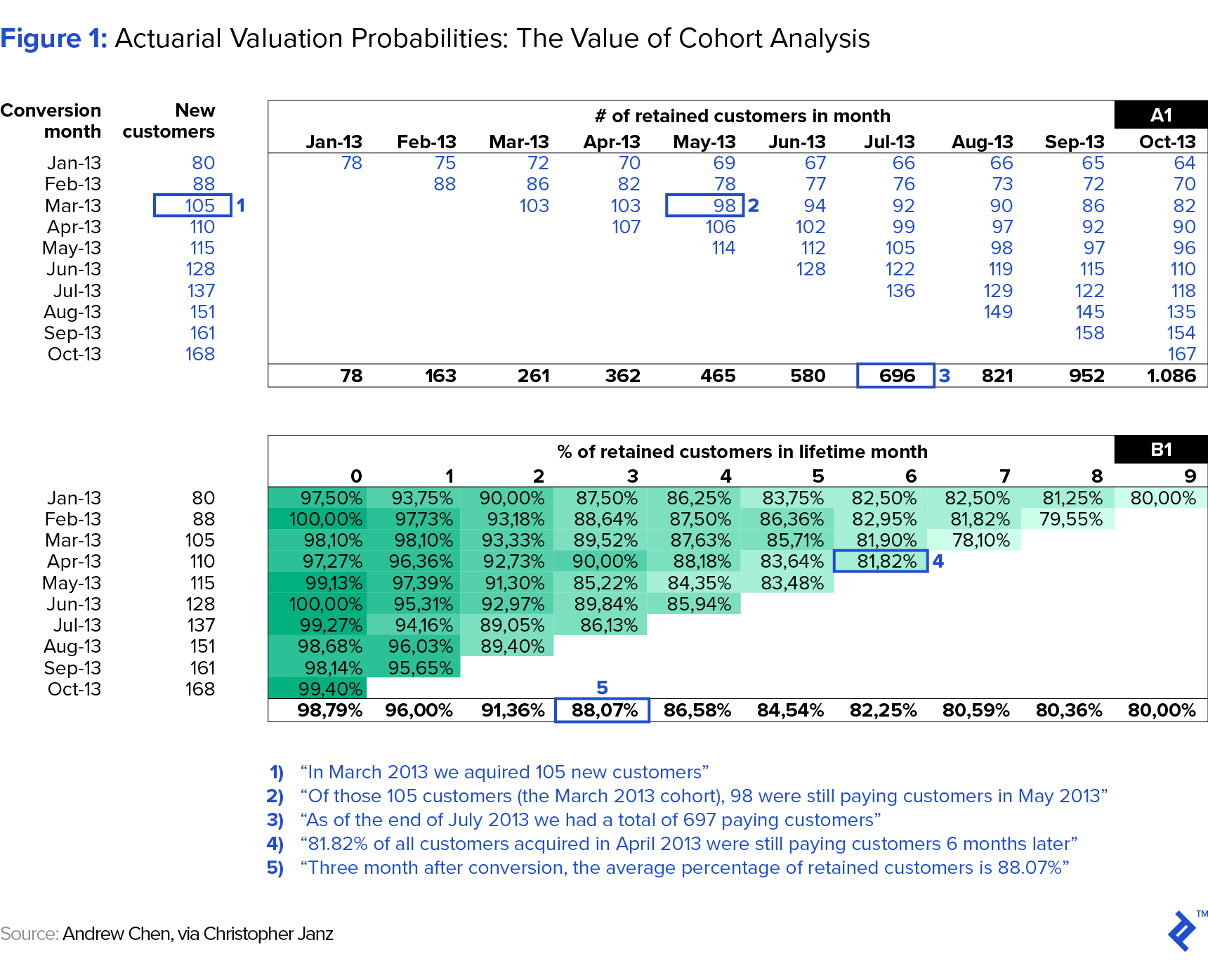

Tomemos por ejemplo una empresa editorial que ofrece revistas o periódicos basados en suscripciones. El desarrollo de una tabla estadística a partir de la cual podrían predecirse las tasas de renovación de las suscripciones sería la entrada clave en un modelo actuarial. Al analizar las tendencias de suscripción de cohortes pasadas, se podría desarrollar dicha tabla. Uno esperaría que las tasas de renovación aumentaran a medida que la cohorte envejece. En otras palabras, la probabilidad esperada de que un cliente que ha estado suscribiéndose a un título por diez años renueve su suscripción es mayor que un suscriptor de dos años. La agrupación de los títulos ofrecidos por la empresa para este análisis dependerá de la homogeneidad de sus características, así como de la suficiencia de los datos pasados. Un análisis de cohorte es una gran herramienta para crear tales probabilidades al reducir la retención y las tasas de comportamiento para las clases de clientes. Al analizar las tasas de retención de cohortes anteriores, una empresa puede proyectar sus flujos de efectivo futuros con más certeza y luego modificar sus tácticas de marketing para mejorar las tendencias negativas. La figura 1 a continuación muestra un ejemplo de dicho análisis junto con una breve explicación.

La metodología de valoración actuarial puede, por lo tanto, usarse para determinar el valor agregado de cualquier decisión estratégica incierta. Cada opción se puede valorar de forma independiente y se puede elegir la opción que genere el mayor valor adicional para la empresa. Las ventajas del enfoque se derivan de la aplicación de probabilidades a cada flujo de efectivo. De esta forma, se pueden considerar las correlaciones entre diferentes riesgos y entre diferentes productos, servicios o departamentos.

Las aplicaciones del método actuarial son de particular valor para las empresas que generan ingresos del tipo de anualidad. La estructura de estos productos imita la de los productos de seguros; las tasas de adopción, las tasas de persistencia y el aumento de los ingresos y los costos se pueden modelar, por lo que se pueden tomar importantes decisiones comerciales con información clave ahora en manos de la gerencia.

Comprender el Valor de Por Vida del Cliente en un Nivel más Profundo

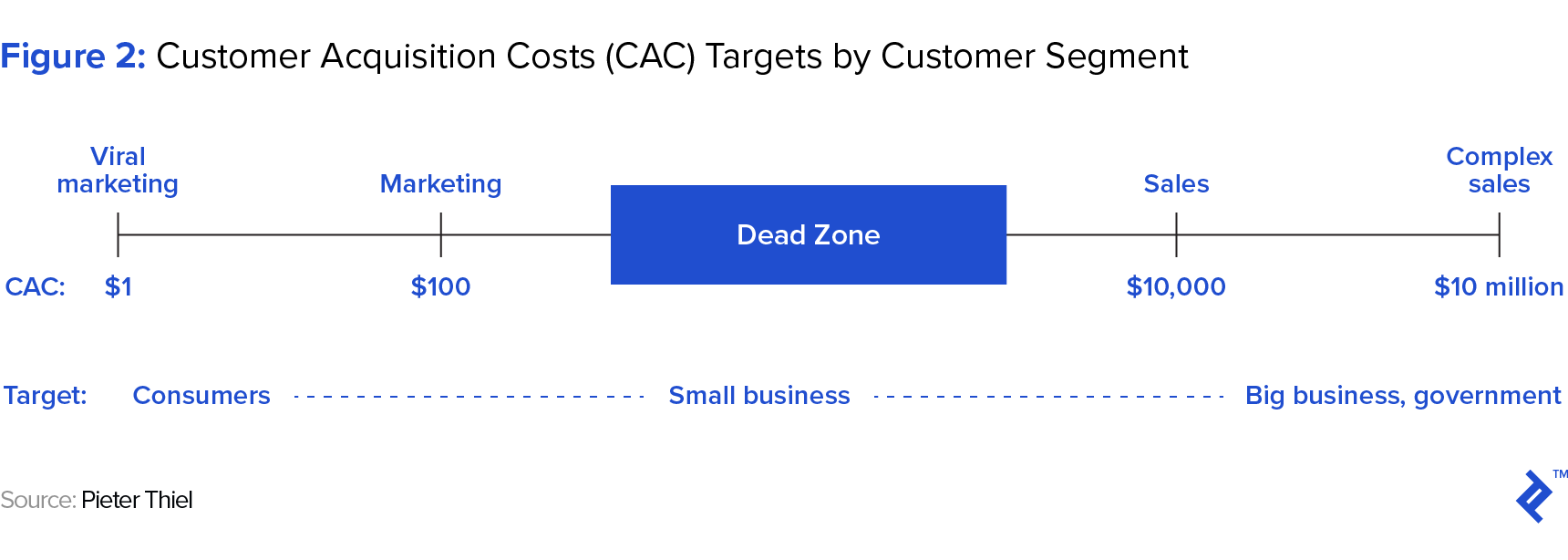

El beneficio neto total que gana una empresa en promedio a lo largo de su relación con un cliente se conoce como valor de vida útil del cliente (CLV). CLV representa un límite superior para el costo que una empresa debe gastar para adquirir un cliente, que se conoce como costo de adquisición del cliente (CAC).

Los méritos de calcular un valor preciso de vida útil del cliente son numerosos y su valor puede ser crítico para determinar la estrategia de marketing de una empresa. Existen varias estrategias de marketing diferentes según el tipo de producto que se vende. Estos van desde ventas complejas, que pueden tomar meses de tiempo del CEO para adquirir; a ventas personales, que requieren una fuerza de ventas para contactar directamente a clientes potenciales; al marketing viral, que se basa en los usuarios para invitar a sus amigos a convertirse en usuarios también.

La determinación de la combinación correcta de estrategias de marketing es crucial para el éxito y la naturaleza del producto, en la mayoría de los casos, restringirá las estrategias disponibles.

Compañías como Space X de Elon Musk, que ha firmado contratos de billones de dólares con la NASA, depende totalmente de las ventas complejas; con un valor de por vida para el cliente tan alto que casi cualquier cantidad de tiempo y energía directa del CEO vale la pena el costo. Por otro lado, el CLV para PayPal fue mucho menor. La publicidad tradicional, incluso en línea, resultó demasiado costosa. PayPal descubrió que el método más rentable para adquirir clientes era pagarles para que se unieran, y luego nuevamente para recomendar nuevos clientes.

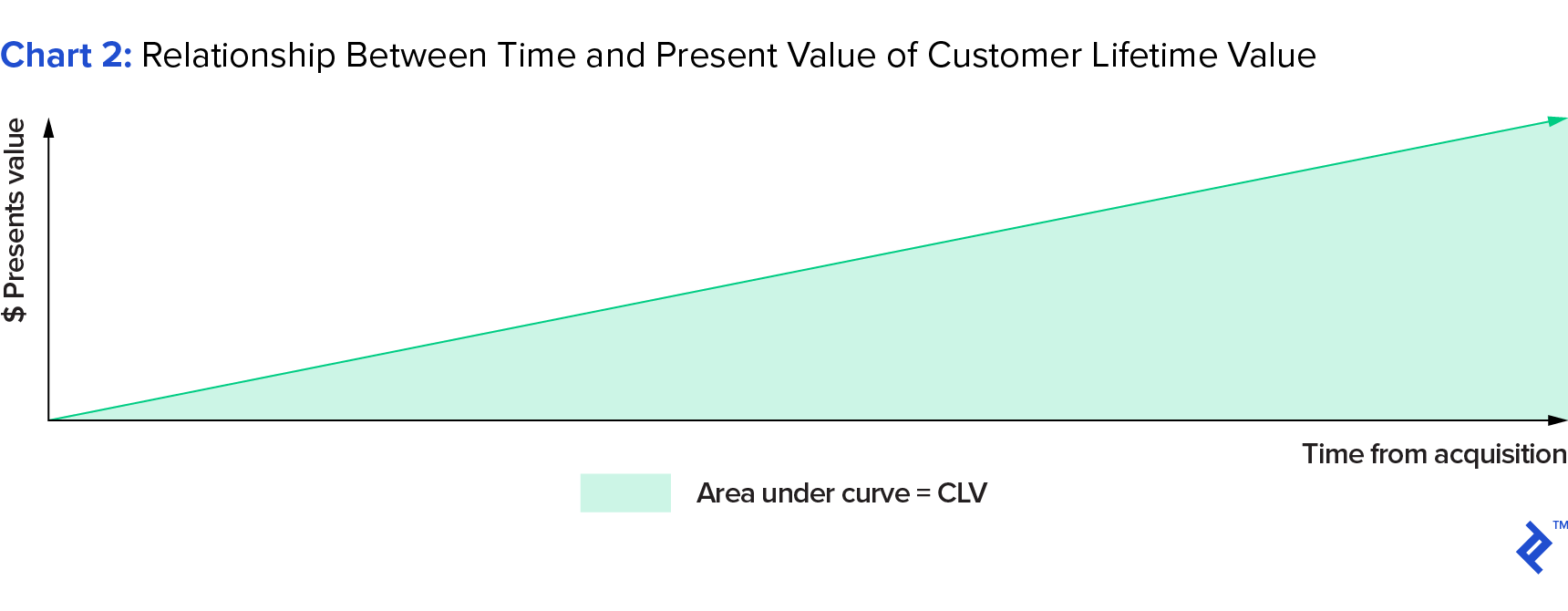

La técnica de ventas utilizada por PayPal solo fue posible porque tenían una buena idea del valor de vida del cliente. Muchas empresas, sin embargo, no son conscientes del valor de adquirir un nuevo cliente que los lleve a emplear una estrategia de marketing incorrecta o poco rentable. Al centrarse únicamente en los beneficios generados por el cliente desde la venta inicial, o incluso en el primer año o dos, una empresa podría subestimar significativamente su CLV. La gerencia puede, por lo tanto, miópicamente, gastar muy poco en marketing o puede emplear una estrategia incorrecta o un canal de distribución. Como en el Gráfico 2 a continuación, el valor derivado de un cliente aumenta significativamente en los años futuros.

Además, una empresa puede equivocarse al considerar el valor de vida del cliente para un producto en particular de forma aislada. Sin embargo, una vez que se adquiere un cliente, abre oportunidades para la venta cruzada de productos actuales y futuros. La probabilidad de un cliente de comprar productos adicionales se puede modelar y el valor que este desbloqueado se puede considerar en el cálculo de CLV.

El valor de vida útil del cliente también se puede valorar por vendedor o gerente de relaciones con el cliente. Esta puede ser una forma extremadamente efectiva de controlar (y recompensar) el rendimiento. El uso de la metodología de valoración actuarial para la evaluación de los empleados se analiza más adelante en este artículo.

Una valoración actuarial del CLV de una empresa puede, por lo tanto, ayudar enormemente a la gerencia en las decisiones de marketing. Además, puede ayudar a la administración a responder una serie de preguntas adicionales, incluyendo:

- ¿Cuáles son las tasas de retención de nuestros clientes?

- Al mejorar las tasas de retención, digamos un 5%, ¿cuánto valor agregará eso?

- ¿Es más importante enfocarse en mejorar la retención de clientes o en adquirir nuevos clientes? En otras palabras, ¿si se gasta 1 dólar en marketing más valioso que 1 dólar gastado en mantener una relación con el cliente? ¿Cuál es el equilibrio correcto?

- ¿Cuál es el valor de un nuevo cliente para el negocio como un todo, en comparación con una sola unidad de negocios?

Dependiendo del tipo de negocio, modelar el valor de vida útil del cliente puede variar en complejidad. Una valoración actuarial de CLV, aplicando el método de valoración actuarial descrito anteriormente, puede ser un método sofisticado y poderoso para modelar con precisión esta importante métrica.

Métodos Actuariales para Recursos Humanos y Evaluación de Desempeño

Aunque puede ser muy útil, no es práctico utilizar valoraciones actuariales para las decisiones cotidianas de una empresa. Sin embargo, se puede realizar una valoración actuarial para determinar las métricas clave que son responsables de impulsar el valor de una empresa. Por lo general, las empresas usan indicadores financieros como los ingresos y el ingreso operativo, para evaluar el rendimiento de productos, unidades o gerentes. Estas métricas, particularmente cuando se usan como medidas trimestrales y anuales, no están vinculadas de manera confiable a los flujos de efectivo a largo plazo que producen valor para los accionistas.

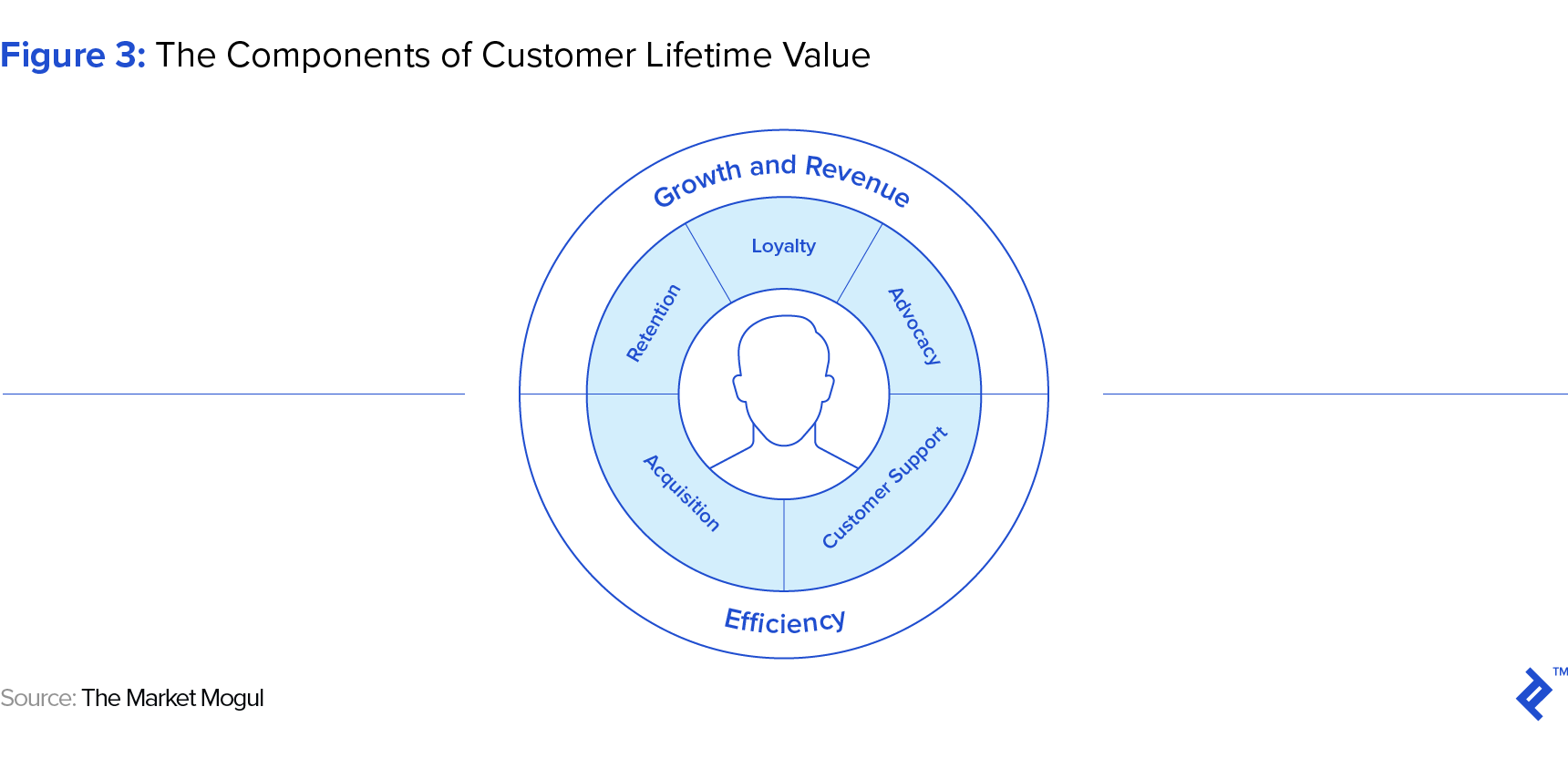

Es lógico pensar que los incentivos para los empleados también deben estar alineados con el aumento en el valor agregado de cada gerente o empleado. Además de ayudar a las decisiones de gestión, estas métricas pueden, por lo tanto, utilizarse para determinar el rendimiento de ejecutivos y empleados. Los incentivos y las recompensas se pueden vincular a estas métricas. Al observar los componentes que se suman al valor de vida del cliente (Figura 3), hay muchos componentes interrelacionados que, si están aislados, se pueden incentivar correctamente para mejorar el rendimiento.

La técnica de valoración actuarial se puede utilizar para evaluar el valor agregado de las métricas de la competencia que se han identificado. Las métricas que resulten en el mayor aumento del valor de la empresa se elegirán para ser utilizadas en la evaluación de los empleados. Por ejemplo, tomando prestado del análisis del valor de vida del cliente, si se demuestra que la retención del cliente agrega más valor a un negocio que la adquisición de nuevos clientes, los empleados deberían ser recompensados más por mejorar las tasas de retención que por adquirir nuevos clientes.

Lleva el Método a tu Toma de Decisiones con Técnicas Actuariales

Tal como lo propuso Rappaport, el objetivo de una empresa debería ser maximizar el valor para el accionista medido, utilizando la metodología de descuento del valor presente. Sin embargo, como señala, a veces esto es a muy corto plazo:

La mayoría de las empresas evalúan y comparan las decisiones estratégicas en términos del impacto estimado sobre las ganancias reportadas, cuando deberían estar midiendo contra el valor incremental esperado de los flujos de efectivo futuros en su lugar.

La técnica de valoración actuarial es, por lo tanto, coherente con su visión de cómo se debe dirigir una empresa y cómo se deben tomar decisiones estratégicas. Dado que la técnica actuarial considera largos periodos de tiempo, así como la incertidumbre de los flujos de efectivo, considero que es la técnica de valoración y métrica más apropiada para muchas empresas, particularmente aquellas que tienen ingresos de anualidades y suficientes datos pasados. Aquellos que entienden la valoración actuarial pueden aportar un valor e información significativos a través de su análisis de valoración.

El aforismo del estadístico George Box, de que “todos los modelos son incorrectos, pero algunos son útiles”, a menudo se cita (al menos en círculos actuariales). Es tan cierto en el contexto de este artículo como lo es en general. Un modelo es, por definición, una simplificación de la realidad; nunca puede predecir el futuro a la perfección. El uso de la técnica de valoración actuarial no puede ser una panacea para resolver todas las decisiones que una empresa debe tomar. La técnica depende en gran medida de la calidad, suficiencia y disponibilidad de datos relevantes. También es muy sensible a los supuestos actuariales utilizados. Sin embargo, el uso de la técnica actuarial, junto con otras medidas relevantes, puede proporcionar a la gerencia una visión extremadamente útil de su negocio y puede ayudar mucho en la creación de valor para los accionistas.

Dani Freidus

Johannesburg, Gauteng, South Africa

Member since August 4, 2017

About the author

Dani is an actuary that has worked with a range of busineses to both optimize their pension and investment portfolios.

Expertise

PREVIOUSLY AT