La Riqueza de las Naciones: Estrategias de Inversión de Fondos Soberano de Inversión

Desde su surgimiento a principios de la década del 2000, los Fondos Soberanos de Inversión (FSI) se han encontrado con curiosidad e inquietud, existiendo en algún lugar entre el administrador de activos que maximiza el rendimiento y la agencia gubernamental clandestina.

Este artículo nos lleva al mundo de 7.4 billones de dólares del FSI, arrojando luz sobre objetivos, ambiciones y mandatos, así como sobre estrategias de asignación.

Desde su surgimiento a principios de la década del 2000, los Fondos Soberanos de Inversión (FSI) se han encontrado con curiosidad e inquietud, existiendo en algún lugar entre el administrador de activos que maximiza el rendimiento y la agencia gubernamental clandestina.

Este artículo nos lleva al mundo de 7.4 billones de dólares del FSI, arrojando luz sobre objetivos, ambiciones y mandatos, así como sobre estrategias de asignación.

Ori an investor cum entrepreneur with experience across M&A, PE, VC and startup operations. He most recently founded a VC-backed startup.

Expertise

PREVIOUSLY AT

Resumen Ejecutivo

¿Qué es el Fondo Soberano de Inversión?

- Un fondo soberano de inversión (FSI) es un fondo de inversión estatal que invierte en activos tanto reales como financieros, que incluyen acciones, bonos, bienes inmuebles, metales preciosos y clases de activos alternativos en cumplimiento de las prioridades estratégicas a largo plazo de su país de origen.

- Los FSI generalmente son establecidos utilizando un balance de los excesos de pagos, depósitos oficiales en moneda extranjera, producto de privatizaciones, pagos de transferencias gubernamentales, excesos fiscales y/o ingresos de exportaciones de productos básicos.

- Hay cinco clasificaciones amplias de FSI: fondos de estabilización, fondos de ahorro y de generaciones futuras, fondos de reserva de pensiones y pasivos futuros, fondos de inversión de reserva y, el más común, fondos soberanos de desarrollo estratégico (FSDE).

- Para el año 2017, la clase de activos FSI se combinó para sostener más de 7.4 billones de dólares en activos bajo gestión (AUM) en 120 fondos.

¿Qué son los Principios Santiago?

- Los Principios Santiago constan de 24 principios y prácticas generalmente aceptados voluntariamente por los miembros del Foro Internacional de Fondos Soberanos de Inversión (FIFSI). Se establecieron para promover la transparencia, el buen gobierno, la responsabilidad y las prácticas de inversión prudentes, al mismo tiempo que se fomenta un diálogo más abierto y una comprensión más profunda de las actividades de FSI.

- Establecida en Inglaterra en 2009, la FIFSI es un grupo internacional sin fines de lucro de de 30 gerentes de Fondos soberanos de inversión que controlan colectivamente el 94% de los Activos bajo Gestión de inversión soberana.

- Los Principios Santiago fueron establecidos en respuesta a inversionistas globales, gobiernos y reguladores que expresaron inquietudes sobre la clase inadecuada de transparencia, independencia y prácticas de gobierno, dada su creciente influencia dentro de los mayores mercados de capital y el panorama de inversión.

¿Cuál es el propósito de un Fondo Soberano de Inversión?

- El objetivo de un fondo de riqueza soberano es desplegar fondos de capital dedicados y estatales en todos los mercados y clases de activos a nivel mundial para cumplir con las prioridades estratégicas, económicas o sociales de un país.

- Estas prioridades incluyen una prioridad de estabilización, determinada para aislar una economía dada de los choques internos y/o externos; una prioridad de maximización de capital, que podría centrarse, por ejemplo, en transmutar la riqueza de recursos naturales de un país determinado en instrumentos financieros de mayor duración para las generaciones futuras; y una prioridad estratégica de desarrollo, típicamente se enfoca en la propagación de prioridades de desarrollo tales como la creación de empleos, el desarrollo de infraestructura o la diversificación económica lejos de un solo producto básico.

¿Cómo Invierten los Fondos Soberanos de Inversión?

- Los Fondos soberanos de inversión típicamenteasignan sus activos en cuatro clases de inversión: (1) efectivo y equivalentes; (2) valores de renta fija; (3) acciones globales, públicas; e (4) inversiones alternativas, que incluyen capital directo/privado, capital de riesgo y fondo de cobertura, bienes raíces e inversiones en infraestructura.

- Las mezclas del portafolio de FSI son impulsadas por las prioridades económicas y estratégicas subyacentes de sus gobiernos anfitriones, de los cuales hay tres mencionados anteriormente: (1) estabilización, (2) maximización de capital, y (3) desarrollo económico estratégico.

Esto es Ajedrez, no Damas

Desde su llegada formal a la escena de la inversión en la década de 2000, los fondos soberanos de riqueza (FSI) se han encontrado con una saludable mezcla de curiosidad e inquietud. Lo suficientemente justo. Después de todo, existen en algún lugar entre el gris turbio de los gestores de activos que maximizan el rendimiento, los mega capitanes y las agencias gubernamentales clandestinas que se utilizan silenciosamente para promover las agendas soberanas. Casos concretos: ¿fue su rescate masivo de los bancos occidentales—Citi, Merrill Lynch, UBS y Morgan Stanley—durante la crisis financiera de 2008, una inversión colectiva en busca de alfa o un ejercicio de oportunismo geopolítico? ¿Las ofertas de la Corporación de Inversión de China en la Infraestructura-por-Recursos de África, sobre la seguridad de los recursos no renovables o sobre la influencia geopolítica?

Las teorías de la conspiración y los jaque mates geopolíticos a un lado, los fondos soberanos son sin duda los pilares del panorama de inversión global. Como una clase de activos, han crecido exponencialmente en tamaño, número y relevancia, como se refleja en sus Activos Bajo Gestión, actualmente vinculado a 7.4 trillones de dólares, y el alcance, la escala y la sofisticación de sus negocios. Evaluado como administradores de activos de pura reproducción, los FSI son heterogéneos en los objetivos de inversión, que a su vez manejan su comportamiento de inversión, mezclas de portafolio y medidas de éxito.

Este artículo presenta a sus lectores a los fondos soberanos de inversión como una clase de activos, sus “categorías de propósito”, estrategias de inversión y tendencias, así como sus estrategias de asignación en constante evolución.

Fondo Soberano de Inversión

Un Fondo Soberano de Inversión es un vehículo de inversión perteneciente al gobierno establecido para canalizar los excesos de la balanza de pagos, las operaciones oficiales en moneda extranjera, los ingresos de las privatizaciones, los pagos de transferencias gubernamentales, los excesos fiscales y/o los ingresos de las exportaciones de recursos, a las inversiones mundiales en nombre de los soberanos y en el avance de los objetivos.

Los fondos soberanos invierten tanto en activos reales como financieros que van desde acciones, bonos, bienes inmuebles, metales preciosos e infraestructura dura, hasta inversiones alternativas tales como capital privado, fondos de cobertura y fondos de riesgo. Aunque los FSI son principalmente mundiales en su perspectiva, también invierten a nivel nacional, especialmente en lo que se refiere al desarrollo estratégico de fondos soberanos de inversión. A partir de 2017, se estima que los FSI se combinen para contener más de 7.4 billones de dólares en Activos Bajo Gestión, lo que representa aproximadamente el 6% de los activos globales bajo gestión institucional.

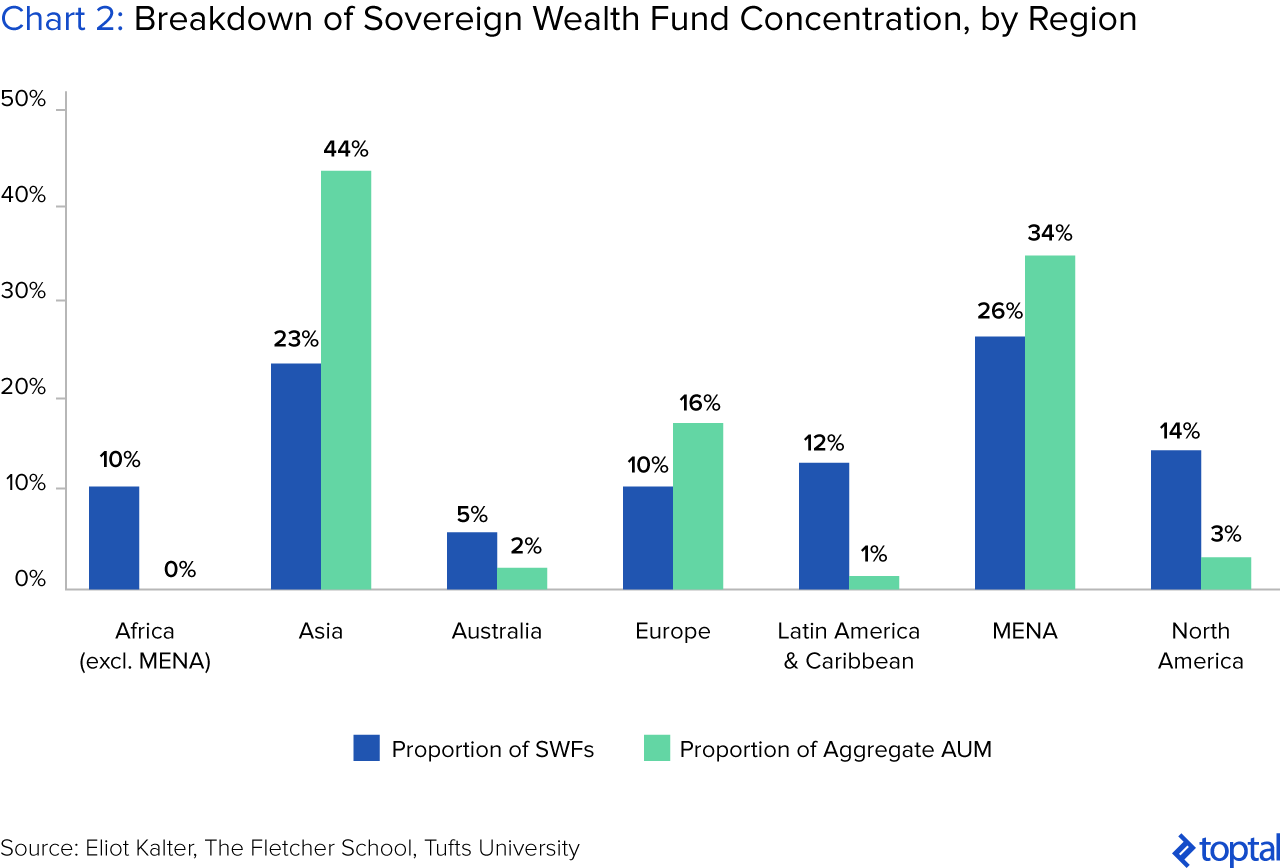

La gran mayoría de los fondos soberanos de inversión están domiciliados en países exportadores de petróleo o en Asia oriental. Por lo tanto, y desde una perspectiva de obtención de capital, los FSI se dividen en dos categorías: (1) fondos soberanos de materias primas, y (2) fondos soberanos de no materia prima. Los fondos soberanos de materia prima se financian con el producto de las exportaciones de materia prima no renovables (petróleo, gas, metales preciosos), que aumentan la base AUM en tiempos de precios altos, pero desestabilizan sus economías de origen y sus presupuestos en tiempos de escasez. Los fondos que no son de materia prima, por su parte, se financian generalmente con reservas de divisas o excesos de cuenta corriente, impulsados por las tasas de ahorro de las empresas o los hogares.

En lo que respecta a la teoría económica, es importante comprender que los fondos soberanos forman parte de la respectiva base de capital nacional total, de cada país donde capital nacional total se define como la combinación total de activos financieros netos, valor de capital físico total (por ejemplo, bienes inmuebles, máquinas, infraestructura), medio ambiente no explotado, capital humano y recursos naturales no explotados. Usando una nación petrolera como ejemplo, y apoyándose en la Regla de Hartwick para la equidad intergeneracional de suma cero, la extracción y venta de recursos no renovables agota la base de capital nacional, a menos que los recibos de efectivo se reinviertan por completo en uno de los factores de capital financiero, físico, ambiental o de capital humano antes mencionados. Por lo tanto, e ignorando las matemáticas superficiales de reserva de divisas, los ahorros reales serían negativos netos para las naciones petroleras, a menos que sus recursos agotables se reinvirtieran por completo. Fue en línea con esta lógica que los países ricos en petróleo del mundo comenzaron a dar pie a los primeros fondos soberanos.

Los Soberanos y su Inversión: una Breve Historia de Origen

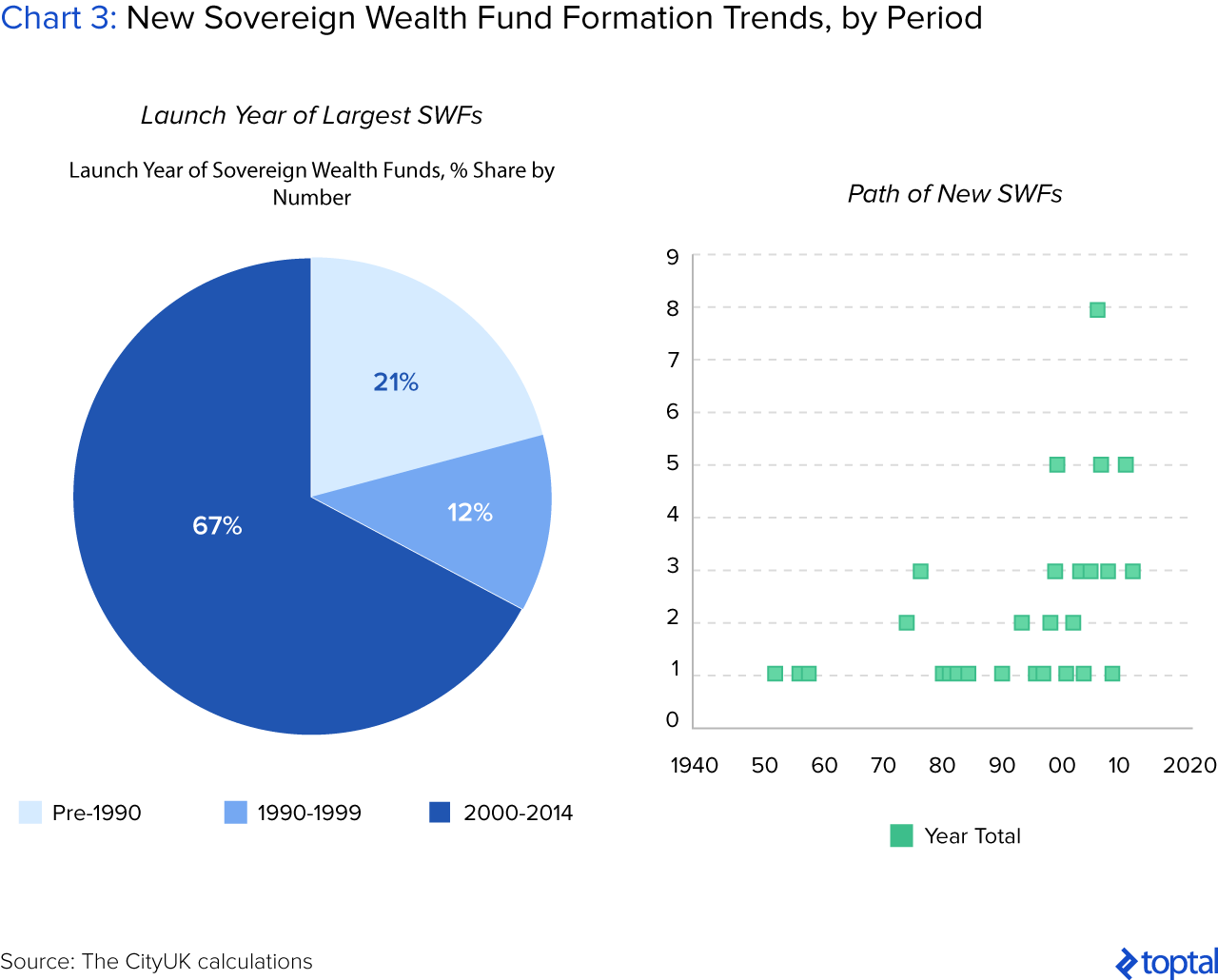

El primer FSI se originó en 1953 como una salida de inversión constructiva para países con excesos presupuestarios y excedentes de ingresos de exportación. El primero de su tipo fue la Autoridad de Inversiones de Kuwait (KIA), establecida tanto para invertir los ingresos excesivos de petróleo crudo de Kuwait como para diversificar a la nación de su única dependencia de recursos. Dos años más tarde, la República de Kiribati, un estado soberano en el Océano Pacífico central,creó el segunda FSI—el Fondo de Reserva de Ecualización de Ingresos—para mantener y aumentar sus reservas de divisas.

Muy poca nueva actividad se llevó a cabo hasta 1976, 1981 y 1990, respectivamente, cuando se establecieron la Autoridad de Inversiones de Abu Dhabi, la Corporación de Inversión del Gobierno de Singapur y el Fondo de Pensiones del Gobierno de Noruega. Desde entonces, el tamaño y el número de fondos soberanos se ha disparado a más de 120 fondos soberanos de inversión hoy en día, pero con una gran concentración de activos. Específicamente, los 10 mejores FSI controlan el 80% del total de los AUM de FSI a nivel mundial, y los 20 principales FSI controlan el 90%, con China y Singapur controlando cinco de los diez grupos de inversión soberana más grandes.

Tipos de Fondos Soberanos de Inversión

Todos los FSI son similares en origen y forma pero tienen un propósito heterogéneo, a menudo reflejando las circunstancias de su país de origen, las prioridades de política y las estructuras de responsabilidad. Hay tres categorías de prioridad amplia lo más frecuente es que los soberanos lo lleven a sus fondos de inversión: (1) estabilización económica, (2) maximización del capital y (3) desarrollo estratégico.

A su vez, cinco amplias clases de FSI existen para actualizar estas agendas: (1) fondos de estabilización (prioridad de estabilización), (2) fondos de ahorro y generaciones futuras (prioridad de maximización de capital), (3) reserva de pensiones y otros fondos de pasivos futuros (prioridad de maximización de capital), (4) reserva fondos de inversión (prioridad de maximización de capital), y (5) fondos soberanos de inversión de desarrollo estratégico (prioridad de desarrollo estratégico).

Expondré tanto las “tres categorías de prioridad amplia” como las “cinco clases amplias de FSI” en mayor detalle a lo largo del artículo, comenzando con el último.

Las 5 Clases de Fondos Soberanos de Inversión

Fondos de estabilización: También denominados “fondos de días lluviosos”, los fondos de estabilización son herramientas fiscales contra cíclicas establecidas para aislar/suavizar las economías frente a las crisis económicas internas y externas. Tales shocks incluyen picos y valles de productos básicos (los más agudos en las naciones petroleras) y ciclos de auge y caída de la economía mundial y nacional. Rusia, por ejemplo, es un gran exportador de petróleo y gas con un efectivo fondo de estabilización de petróleo. Su mandato es mitigar el impacto en los presupuestos internos y las tasas de cambio de las recesiones provocadas por los períodos de bajos precios del petróleo y el gas.

Ahorro y fondos de generación futura: Estos son fondos establecidos para crear equidad intergeneracional, ahorro y transferencias de riqueza mediante la conversión de recursos naturales no renovables en activos financieros más sostenibles y de “mayor duración”. El Fondo Permanente de Alaska de los Estados Unidos y el Fondo Fiduciario de Ahorro para el Patrimonio de Canadá, son ejemplos de dos ahorros generadores de rendimientos y fondos de generación futura.

Fondo de pensiones y otros pasivos futuros: Los fondos de reserva de pensiones están diseñados para respaldar las necesidades monetarias de los sistemas de bienestar social y pensiones públicas de un país determinado, especialmente en entornos caracterizados por poblaciones de adultos mayores y bajas tasas de natalidad (es decir, reducción de la fuerza de trabajo). Fondo de inversión de pensiones del gobierno de Japón (GPIF) es uno de los más grandes y más efectivos de dichos fondos, con 1,1 billones de dólares en activos.

Las pensiones son solo una forma de pasivos públicos futuros y por lo tanto los fondos de reserva de pensiones son solo una forma de la categoría más amplia de_futuros fondos de pasivos_. En el nivel más alto posible, los fondos de pasivos futuros están en el negocio de preservar el valor real del capital para cumplir con los pasivos contingentes futuros.

Fondos de inversión de reserva: Los fondos de inversión de reserva, a diferencia de los otros fondos, administran explícitamente una parte de, o la totalidad de, las reservas de divisas de una nación. Sus estrategias de inversión implican invertir en activos de mayor rendimiento a largo plazo con un mandato secundario de reducir los costos de acarreo negativos asociados con la tenencia de reservas. La Corporación de Inversión de China y la Corporación de Inversión del Gobierno de Singapur (GIC) son dos de los mayores FSI globales con 813 billones de dólares y 360 billones de dólares bajo gestión, respectivamente.

Desarrollo estratégico fondos soberanos de inversión (DEFSI): Estos son fondos soberanos utilizados para promover las prioridades de desarrollo estratégico, económico y/o nacional al tiempo que generan un rendimiento positivo ajustado al riesgo en sus asignaciones. Dichos objetivos pueden incluir el desarrollo de infraestructura interna o externa (por ejemplo, infraestructura de transporte, residuos y energía o realizar inversiones generadoras de empleo), aplicar políticas industriales de diversificación económica, especialmente en economías de productos básicos únicos, o implementar mandatos de utilización de recursos mediante los cuales los FSI adquieran apuestas directas en empresas globales para garantizar la captación de recursos nacionales estratégicos.

Estrategias de Inversión de Fondos Soberanos de Inversión

Desde el establecimiento de la clase de activo a principios de la década del 2000, el total de Activos Bajo Gestión controlados por FSI ha crecido a un ritmo [tasa de crecimiento anual compuesto del 20%] (http://www.ifswf.org/sites/default/files/Publications/How%20do%20Sovereign%20Wealth%20Funds%20Invest_0.pdf), de 650 billones de dólares en 2002 a 7.4 billones (a partir de 2017). Este crecimiento se debió a una combinación de los rendimientos de las inversiones, pero más aún a partir de los excedentes de la balanza de pagos y las ganancias de las exportaciones de productos básicos que se incrementaron durante el superciclo de las materias primas. y los años de auge de China.

Históricamente, los FSI han invertido en cuatro categorías de activos: (1) efectivo y equivalentes; (2) valores de renta fija; (3) acciones globales; y (4) mercados privados, que incluyeron clases alternativas de activos como bienes raíces, infraestructura y capital privado/inversión directa.

Para comprender las asignaciones históricas de activos y las combinaciones de portafolio, los FSI deben destilarse tanto por la prioridad económica como por la estructura de pasivos, a su vez dictando sus perfiles de riesgo, horizontes de inversión y, por lo tanto, sus estrategias de asignación. Este desglose es el siguiente:

Fondos de Estabilización

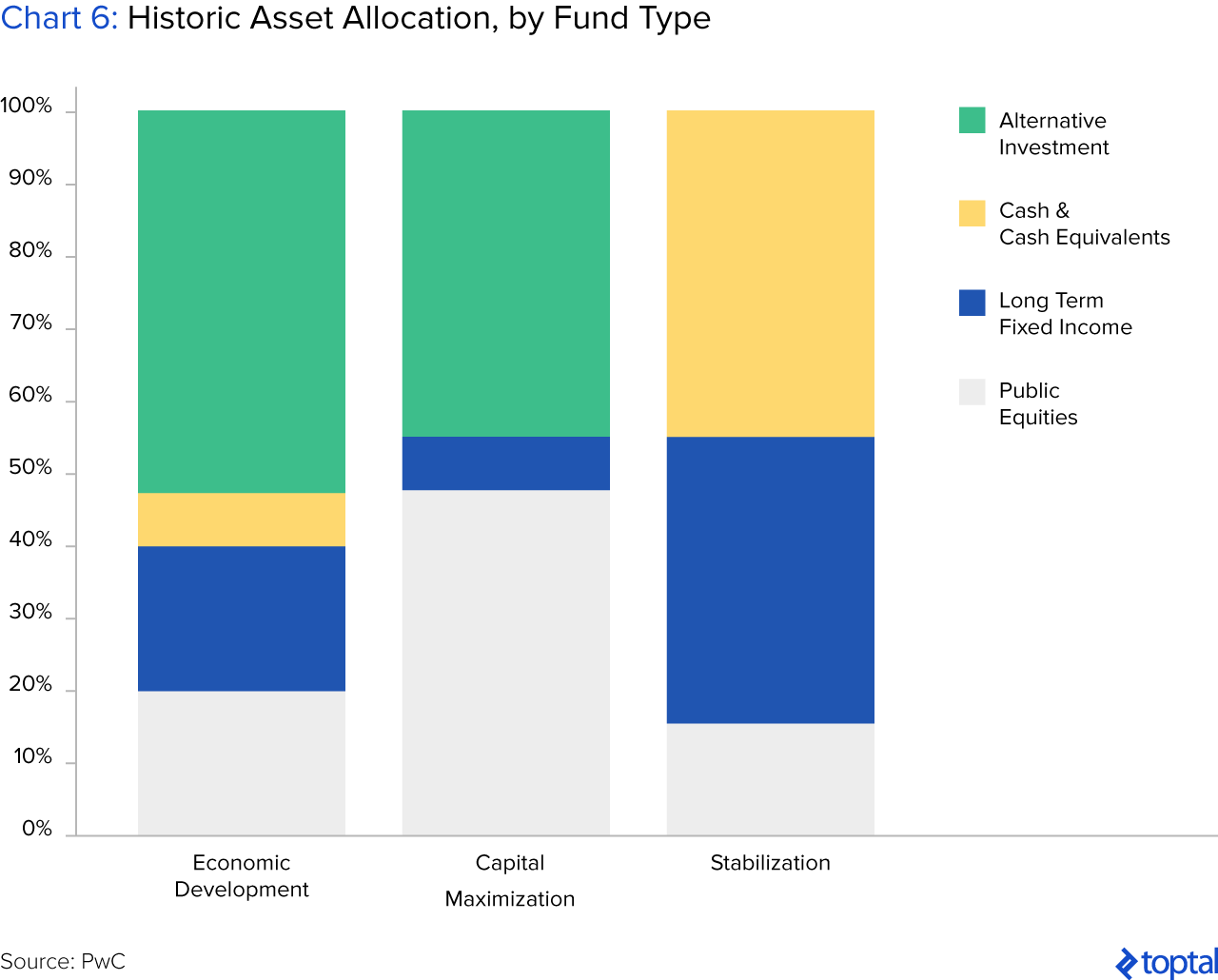

Los fondos de estabilización tienen el mandato específico de aislar las economías de origen de las crisis macroeconómicas y suavizar las fuentes de ingresos de su gobierno local. Por lo tanto, estos fondos tienden a tener horizontes de inversión cortos y altas orientaciones de liquidez dada la necesidad de proporcionar liquidez a corto plazo. Estos parámetros limitan en gran medida el universo invertible de los fondos de estabilización a efectivo y equivalentes, bonos a corto y largo plazo e instrumentos del mercado monetario (valores de renta fija), con coberturas monetarias adecuadas para hacer frente a las responsabilidades potenciales. Tradicionalmente, los fondos de estabilización han invertido 15% de su capital en acciones mundiales, 40% en efectivo y equivalentes, y la diferencia en instrumentos de renta fija de bajo riesgo (ver Gráfica 6 para tener una ilustración gráfica).

Fondos de Maximización de Capital

Los fondos de maximización de capital, compuestos por fondos de ahorro e intergeneracionales, reservas de pensiones y otros fondos de pasivos futuros, se encuentran en el extremo de los “retornos de maximización”. Tienen horizontes de tiempo transgeneracionales y tienen el mandato de ser de los tipos que más buscan el riesgo del FSI. Por lo tanto, sus asignaciones de portafolio tienden a tener sobrepeso hacia las acciones globales y las clases de inversión alternativa de forma agresiva en pro de alfa. Es común que los fondos de maximización de capital invirtieran aproximadamente un 10% en valores de renta fija y un 40% y un 50%, respectivamente, en inversiones alternativas y acciones públicas.

Fondos Soberanos de Inversión para el Desarrollo Estratégico

Finalmente, los FSIDE, cuyos mandatos incluyen prioridades tales como el desarrollo social, la diversificación económica y el fortalecimiento de la infraestructura nacional, tienden a invertir hasta el 50% de sus activos a nivel nacional, con la diferencia repartida globalmente en valores de renta fija, acciones públicas y equivalentes de efectivo, e inversiones en el mercado privado.

Contradicción o Financiador de Última Instancia

Aunque no es una categoría de “prioridad económica”, vale la pena señalar que los FSI en general también han tendido hacia la contradicción, específicamente tendencia anticíclica al sentimiento del mercado prevaleciente. Los mejores ejemplos de esto se encuentran en sus grandes inversiones en instituciones financieras occidentales en 2007/2008, cuando todos los demás inversionistas huían de bancos, seguros y espacios financieros especializados.

Esta tendencia es importante ya que ha convertido a muchos fondos soberanos de bajo presupuesto en “el financista de último recurso” en una amplia gama de clases de activos y naciones. Más reciente, la industria de la tecnología ha sido un beneficiario neto de las inyecciones de capital de FSI con tales ofertas de alto perfil como Uber, Didi, Noon, Xiaomi y Jawbone, cada uno de los cuales recibió líneas de vida o refuerzo de valoración en coyunturas críticas.

Asignaciones de Activos en Evolución

En los últimos tiempos, los FSI, junto con todas las demás clases de activos, se han enfrentado a un entorno monetario atípico. Este entorno, caracterizado por bajas tasas de interés, presiones inflacionarias moderadas, precios bajos de las materias primas y bajas tasas de crecimiento global, es uno que ha persistido a pesar de la flexibilidad cuantitativa y las políticas monetarias laxas. El resultado ha sido un marcado cambio en las asignaciones de portafolio FSI desde 2007.

La gran tendencia a este respecto, ha sido una fuga de los refugios seguros tradicionales de renta fija (por ejemplo, los bonos del gobierno) hacia acciones de mayor rentabilidad y alternativas ilíquidas de mayor riesgo. Aunque esta tendencia comenzó en 2002, la crisis de 2007 desencadenó una aceleración en el cambio hacia activos alternativos, con una migración importante de asignaciones a los mercados privados. E incluso, a pesar de la ligera reducción de riesgos entre 2012 y 2014, dos tercios de los activos permanecen invertidos en activos de mayor riesgo y las acciones públicas continúan siendo la clase de activos más grande.

“State Street Global Advisors”, que es la gestión de inversiones e investigación la división de “State Street Corp.” (el tercer administrador de activos más grande del mundo), plantea tres razones para este cambio. El primero es que las reasignaciones de portafolio son la consecuencia directa de la flexibilización cuantitativa. Especificamente, su informe afirma que “el ciclo de mercado de las políticas de tasas de interés cero en el mundo industrializado, ha llevado a instrumentos de renta fija que tienen una menor utilidad para los inversionistas a largo plazo” y, por lo tanto, a una migración masiva.

En segundo lugar, la gran mayoría de los fondos establecidos desde 2007 han recibido un mandato explícito para maximizar los rendimientos, induciendo a cierta deriva de valores de renta fija de bajo rendimiento.

Y, en tercer lugar, los archivos FSI de mayor duración con mandatos más equilibrados han desarrollado, a lo largo de los años, la madurez institucional y la experiencia para aventurarse con seguridad en clases de activos menos convencionales. Los que afirma aún más este punto es el hecho que los FSI más grandes del mundo exhiben un cambio de reasignación más pronunciado que sus contrapartes más pequeñas y nuevas con un estilo retro. Este mayor apetito de riesgo también puede ser parcialmente explicado por el hecho de que los fondos más grandes pueden atender cualquier posible pasivo a corto plazo cómodamente, desde una posición de efectivo/renta fija proporcionalmente menor que los fondos más pequeños.

Hasta el año 2030

Mirando hacia el futuro, los fondos soberanos de inversión continúan preocupados por cuatro mega-tendencias mundiales. La primera, de acuerdo con estudios de mercado, en este caso, conducido por Price Waterhouse Cooper, es de naturaleza “demográfica” y “social”. Específicamente para el año 2030 se predice que 300 millones de los 1.200 millones previstos en aumento de la población, procederán de personas de 60 años o más. Esta realidad plantea importantes problemas de responsabilidad contingente, jubilaciones y seguridad social para los países desarrollados y en desarrollo.

La segunda mega tendencia es la urbanización. En la actualidad, cada semana se agregan 1,5 millones de personas a la población urbana mundial, que ya ejercen una enorme presión sobre la infraestructura existente, especialmente en las naciones menos desarrolladas económicamente. Para 2030 se estima que 5 billones de personas vivirán en áreas urbanas, en comparación con los 3.6 billones actuales. A partir de la creación de este artículo, doce FSI se habían creado explícitamente en África para propósitos de desarrollo de infraestructura dura y blanda, y se espera establecer otras cinco para 2020. Además, la mitad de todos los fondos declaran que tienen un objetivo de desarrollo económico que incluye reforzar la infraestructura física, de carreteras y unidades residenciales de bajo costo, las telecomunicaciones y la infraestructura de energía.

La tercera mega-tendencia implica la reorganización de los poderes globales actuales. Para 2040, siete de las 12 economías más grandes del mundo serán las actuales naciones de mercados emergentes; estas economías, acuñaron el E7, incluyen: China, India, Brasil, México, Rusia, Indonesia y Turquía.

La mega-tendencia final es sobre el cambio climático y la escasez de recursos próximos. De acuerdo con la teoría del pico del petróleo, que, según se concedió, se propuso por primera vez en 1950 y hasta ahora se ha demostrado que es infundada, la Tierra tiene aproximadamente cincuenta años de suministro en reservas probadas. Si es cierto, esta realidad tendrá implicaciones importantes para las economías de productos básicos, sus generaciones futuras y su lugar en la arena global.

El Punto Clave

La aparición de fondos soberanos de inversión ha sido un desarrollo importante para los mercados internacionales de capital y el panorama de inversión. Como una clase de activos, está puesta y posicionada para crecer no solo en AUM, sino también en importancia e influencia en los años venideros. A pesar de los temores, las preocupaciones y las sospechas habituales que rutinariamente se transmiten de un soberano al siguiente, los fondos soberanos han seguido demostrando su valor y ubicación a nivel mundial, desde su rescate de los bancos más prominentes del oeste—Citi, Merrill Lynch, UBS y Morgan Stanley—durante la crisis de las hipotecas de 2008, a sus inversiones más recientes en tecnología y renovables.

Con el establecimiento de los Principios Santiago, 24 principios y prácticas generalmente aceptados voluntariamente por los miembros del Foro Internacional de Fondos Soberanos de Inversión (IFSWF) para promover la transparencia, el buen gobierno, la responsabilidad y las prácticas prudentes de inversión, la clase de activos FSI tiene un futuro brillante y de alto impacto, con el mundo en general como su beneficiario neto.

Orinola Gbadebo-Smith

New York, NY, United States

Member since July 26, 2017

About the author

Ori an investor cum entrepreneur with experience across M&A, PE, VC and startup operations. He most recently founded a VC-backed startup.

Expertise

PREVIOUSLY AT